1. 共有名義の相続登記とは

共有名義の相続登記とは、被相続人(亡くなった人)が所有していた不動産を、複数の相続人による共有名義に変更する手続きです。

不動産の正式な所有者は、法務局の登記簿に記載されている名義人になりますが、これは相続が発生しただけでは自動的に変更されません。相続が発生した後、相続人が法務局で相続登記を申請して初めて、正式な所有者として認められます。

たとえば、父が所有していた実家を母、長男、次男の3人が相続する場合、それぞれの相続割合は以下のようになります。

法務局で相続登記を申請すれば、母、長男、次男の3人は相続割合に応じて正式な所有者として記載され、第三者に対してその所有権を法的に主張できるようになります。

2. 共有名義の相続登記は被相続人の所有状況で変わる

共有名義の相続登記には、「持分全部移転登記」と「持分一部移転登記」の2つがあります。どちらの申請を行うのかは、被相続人の不動産の所有状況が単独名義だったのか、共有名義だったのかによって変わります。

- 持分全部移転登記:単独名義の不動産を複数人で相続する場合

- 持分一部移転登記:共有持分を複数人で相続する場合

不動産の所有状況が不明な場合は、法務局で登記事項証明書(登記簿謄本)を取得し、「権利部(甲区)」を確認してください。

2-1. 持分全部移転登記|単独名義の不動産を複数人で相続する場合

持分全部移転登記とは、被相続人が所有していた不動産全体を、複数の相続人へ持分として分けて移転する相続登記のことです。

たとえば、父が所有していた実家を、母と長男が共同で相続するケースが該当します。登記申請書の「登記の目的」の欄には、「持分全部移転」と記載します。

2-2. 持分一部移転登記|共有持分を複数人で相続する場合

被相続人が他の人と不動産を共有しており、被相続人の共有持分を複数人で相続する場合は、持分一部移転登記を申請します。

たとえば、母と実家を共有していた父が死亡し、その父の共有持分を母・長男が共同で相続するケースが該当します。登記申請書の「登記の目的」の欄には、「持分一部移転」と記載します。

3. 共有名義の相続登記は義務化されている

3-1. 相続登記の義務化とは?

不動産の相続登記は、2024年4月1日から法律で義務化されています。正当な理由がなく相続登記を行わなかった場合は、10万円以下の過料の適用対象になります。この相続登記の義務化は、2024年4月1日以降に相続した不動産だけでなく、2024年3月31日以前に相続した未登記の不動産にもさかのぼって適用されます。

この章では、相続登記が義務化された背景や相続登記をしないリスクについて解説します。

3-2. 相続登記が義務化された背景

相続登記が義務化されたのは、「所有者不明土地」が全国的に増加しているという深刻な社会問題が背景にあります。所有者不明土地とは、法務局の登記簿を調べても所有者が分からない土地、または所有者が判明してもその所有者と連絡が取れない土地のことをいいます。

これまで相続登記は任意であったため、不動産を相続した後も相続登記がされずに放置されるケースが多くありました。相続登記がされなければ、登記簿に記載されている名義人は亡くなった所有者のままの状態になります。

その状態のままで何代にもわたって相続が繰り返されると、権利関係が複雑になり、結果として所有者を特定するのが極めて困難になります。国土交通省が行った調査では、全国にある所有者不明の土地の面積は九州の面積(約367万ha)を上回る410万haに相当すると報告されています。

所有者不明土地が放置されると、「公共事業や土地開発がスムーズに進まない」「管理不全の状態で放置されることで周辺環境が悪化する」などさまざまな悪影響を及ぼします。そこで政府は不動産登記法を改正し、2024年4月1日から相続登記を法律で義務付けることにしました。

3-3. 共有名義の相続登記をしないリスク

被相続人の不動産を共有名義で相続した際、相続登記をしないまま放置すると、以下のようなリスクが伴います。

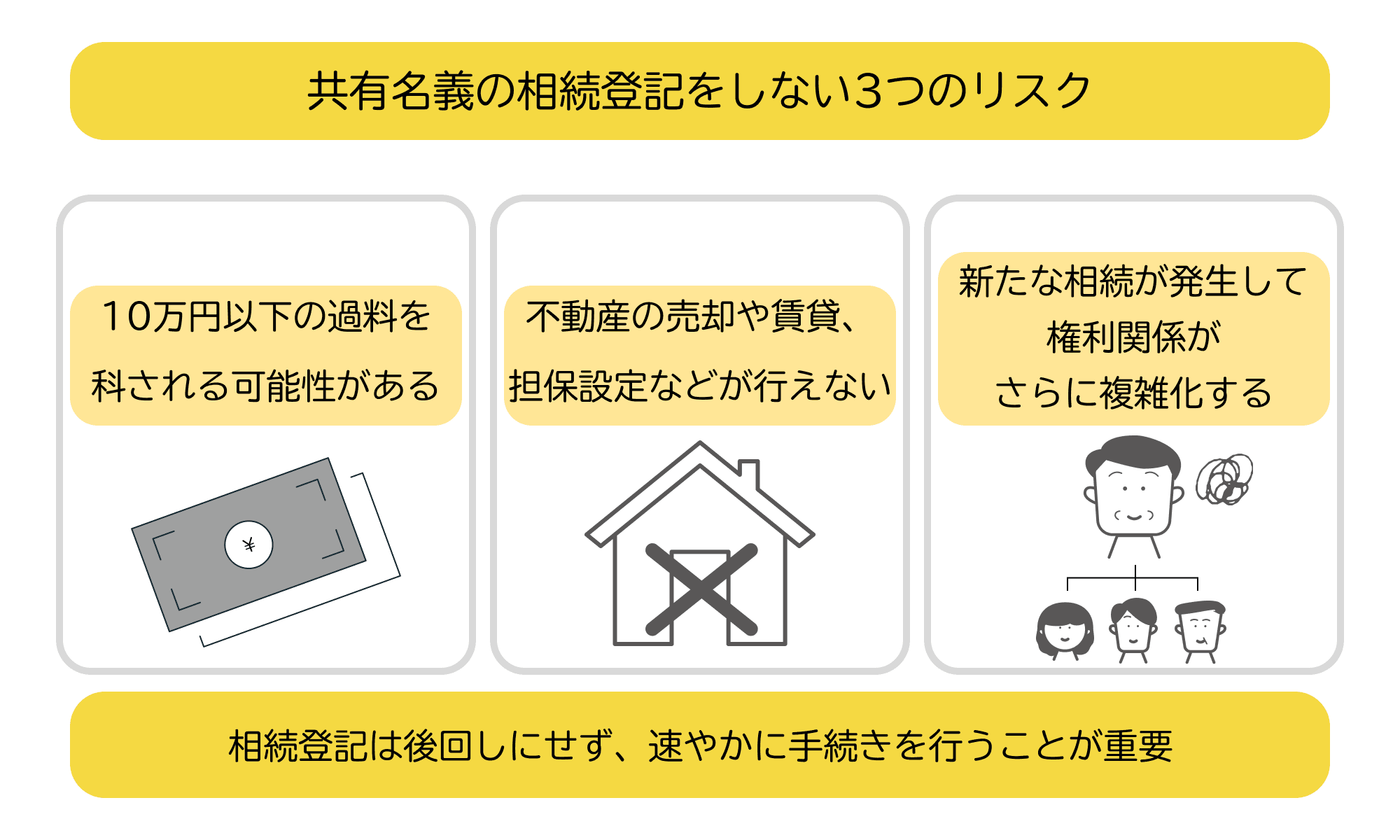

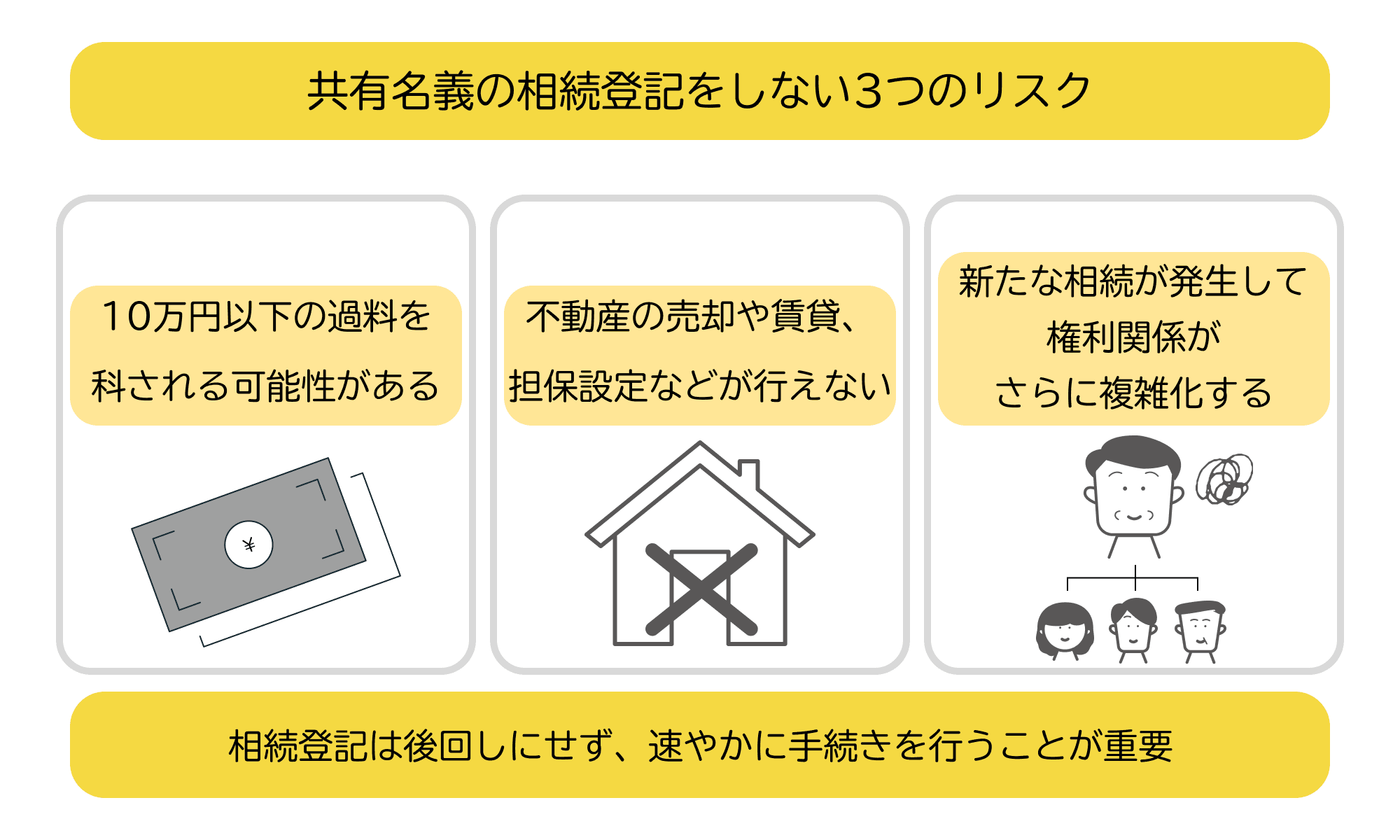

共有名義の相続登記をしない3つのリスクを示した図解。共有名義の相続登記をしないと、10万円以下の過料の対象になるほか、不動産の売却や賃貸が行えなかったり、権利関係が複雑になったりする

共有名義の相続登記をしない3つのリスクを示した図解。共有名義の相続登記をしないと、10万円以下の過料の対象になるほか、不動産の売却や賃貸が行えなかったり、権利関係が複雑になったりする

前述したように、申請期限までに相続登記を行わなければ、10万円以下の過料の適用対象となります。過料は刑事罰ではなく行政罰の一種であるため、仮に過料が科されたとしても警察に逮捕されたり、前科がついたりすることはありません。しかし、過料の支払いを命じられても支払いをしない場合は強制執行となり、最終的には財産の差し押さえに発展してしまいます。

また、相続登記を完了させないと、相続人は相続した不動産の売却や賃貸、担保設定などが行えません。

売却や賃貸、担保設定などの不動産に関連する取引を行えるのは、原則としてその不動産の正式な所有者、すなわち登記上の名義人のみです。相続登記を申請しなければ、登記上の名義人は亡くなった人のままの状態なので、売却や賃貸、担保設定などが行えません。

さらに、相続登記をしないまま放置すると、新たに相続が発生して権利関係が複雑になります。その結果、共有者間での意思決定がさらに困難になる恐れもあります。不動産を売却しようと相続登記の申請を試みても、すでに権利関係が複雑になっている状況では、相続人の特定や必要書類の収集に膨大な労力と費用がかかってしまいます。

このような事態を回避するためにも、相続登記は後回しにせず、速やかに手続きを行うことが重要です。

4. 共有名義の相続登記の手順

共有名義の相続登記は、以下の流れで手続きを進めていきます。

- 相続人と相続財産を確定させる

- 遺言書の有無を確認して遺産分割の方法を決定する

- 相続登記に必要な書類を準備する

- 登記申請書を作成して法務局に提出する

- 登録免許税を支払う

ここからは、それぞれの手順について1つずつ詳しく解説していきます。

4-1. 相続人と相続財産を確定させる

相続登記で最初にやるべきことは、相続人と相続財産の確定です。相続人は、被相続人の出生から死亡までの一連の戸籍謄本を取得し、それを調査して把握する必要があります。

- 被相続人の死亡の事実が記載された戸籍(除籍謄本・改製原戸籍)を取得する

- その戸籍に記載されている一つ前の戸籍を取得する

- この作業を出生時の戸籍に辿り着くまで繰り返し、すべての戸籍謄本・除籍謄本・改製原戸籍を取得する

- 取得した戸籍に記載されている情報をもとに、法定相続人を特定する

相続財産の確定作業では、現金や不動産などのプラスの財産と借金や未払い金などのマイナスの財産をすべて調査します。そのうえで、財産の内訳とそれぞれの評価額、相続財産の合計額を一覧でまとめた財産目録を作成します。

不動産の情報を財産目録に記載する際は、登記情報証明書の表題部に記載されている情報を正確に転記します。不動産の評価額は、「固定資産評価」「実勢価格評価」「路線価評価」などがありますが、固定資産税の課税明細書や固定資産評価証明書に基づく評価額を記載するのが一般的です。

ちなみに、財産目録は法律で作成が義務付けられているわけではありません。しかし、財産目録があれば財産状況が一目で分かり、遺産分割協議や相続税申告などの手続きがスムーズに進むため、作成することをおすすめします。

なお、相続放棄や限定承認を選択するのであれば、相続人であることを知ったときから3カ月以内に家庭裁判所で手続きを行わなければなりません。財産目録は相続方法を選択する際の重要な判断基準となるため、相続が発生したら速やかに財産調査を行い、財産状況を正確に把握することが極めて重要です。

4-2. 遺言書の有無を確認して遺産分割の方法を決定する

相続人と相続財産を確定させたら、次に遺言書の有無を確認し、遺産分割の方法を決定します。遺産分割の決定方法やその後の相続手続きは、遺言書の有無で異なります。

遺産分割の方法は、法定相続分よりも遺言書の内容が優先されます。ただし、この原則は遺言書が法的に有効であることが大前提です。

一方、遺言書がない場合や遺言書が法的に無効であった場合は、相続人全員で遺産分割協議を行い、遺産分割の方法を決定します。遺産分割協議とは、被相続人の財産を誰が、何を、どれくらいの割合で相続するのか、相続人全員で話し合って決める手続きです。

遺産分割協議で遺産分割の方法を決めた場合は、その内容をまとめた遺産分割協議書を作成します。遺産分割協議書には、相続人全員の署名と実印での押印が必要です。

4-3. 相続登記に必要な書類を準備する

遺産分割の方法を決定したら、次に相続登記の申請時に必要となる書類を準備します。相続登記の申請で必須となる基本的な書類は以下の通りです。

- 登記申請書

- 被相続人の出生から死亡までの一連の戸籍謄本(除籍謄本・改製原戸籍も含む)

- 被相続人の住民票の除票または戸籍の附票

- 相続人全員の戸籍謄本(被相続人の死亡日以降に発行されたもの)

- 不動産の所有者になる相続人全員の住民票

- 登記申請日に属する年度の固定資産税納税通知書(紛失した場合は固定資産評価証明書でも代用可)

上記のほかに、遺言書がある場合や遺産分割協議を行った場合など、状況によって必要な書類も異なります。

| 状況 |

必要書類 |

| 遺言書がある場合 |

・遺言書(自筆証書遺言・秘密証書遺言は家庭裁判所で検認済みのもの)

・遺言書情報証明書(自筆証書遺言を法務局で保管していた場合)

・遺言執行者の印鑑証明書 |

| 遺産分割協議を行った場合 |

・遺産分割協議書

・相続人全員の印鑑登録証明書 |

| 代理人が申請する場合 |

・委任状 |

親権者と未成年者が共に相続人で、

遺産分割協議で利益相反となる場合 |

・特別代理人選任審判書謄本

・特別代理人の印鑑証明書 |

相続人の中に認知症や精神障がい者など

判断能力が不十分な人がいる場合 |

・成年後見人選任審判書謄本

・成年後見人の印鑑証明書 |

相続登記を確実にスムーズに進めるためにも、相続関係の整理や手続きの代理を得意とする弁護士や司法書士へ相談するのがおすすめです。

4-4. 登記申請書を作成して法務局に提出する

相続登記に必要な書類が揃ったら、登記申請書を作成して法務局に提出します。書類の提出先は、相続した不動産の所在地を管轄する法務局になります。書類の提出方法は、以下の3種類の中から選べます。

- 法務局へ出向いて窓口で提出する方法

- 必要書類一式を法務局に郵送する方法

- パソコンを使ってオンライン申請する方法

4-5. 登録免許税を支払う

相続登記を申請する際には、登録免許税の支払いが必要です。登録免許税の納付方法は、以下の3種類があります。

- 収入印紙で納付する方法

- 現金で納付する方法

- オンラインで電子納付する方法

収入印紙による納付は、税額分の収入印紙を購入し、それを登記申請書または収入印紙貼付台紙に貼り付けて法務局に提出する方法です。収入印紙は、郵便局や法務局で購入できますが、原則として税額が3万円以下の場合のみ認められている方法です。そのため、税額によっては他の納付方法を選ぶ必要があります。

現金による納付は、金融機関や税務署の窓口で税額分を現金で納付し、納付後に発行される領収証書を登記申請書に貼り付けて法務局に提出する方法です。法務局では現金納付に対応していないので、法務局へ申請しに行く前に事前に納付を済ませておく必要があります。

オンラインによる電子納付は、相続登記をオンライン申請する場合に、インターネットバンキングや電子納付対応のATMなどを利用して電子納付する方法です。窓口や郵送で申請する場合は、オンラインによる電子納付は利用できません。

書類の提出と登録免許税の納付を行った後は、法務局の登記官が申請内容を審査します。申請内容に不備があった場合は法務局から補正の連絡が来るため、補正期限までに不備を修正しましょう。

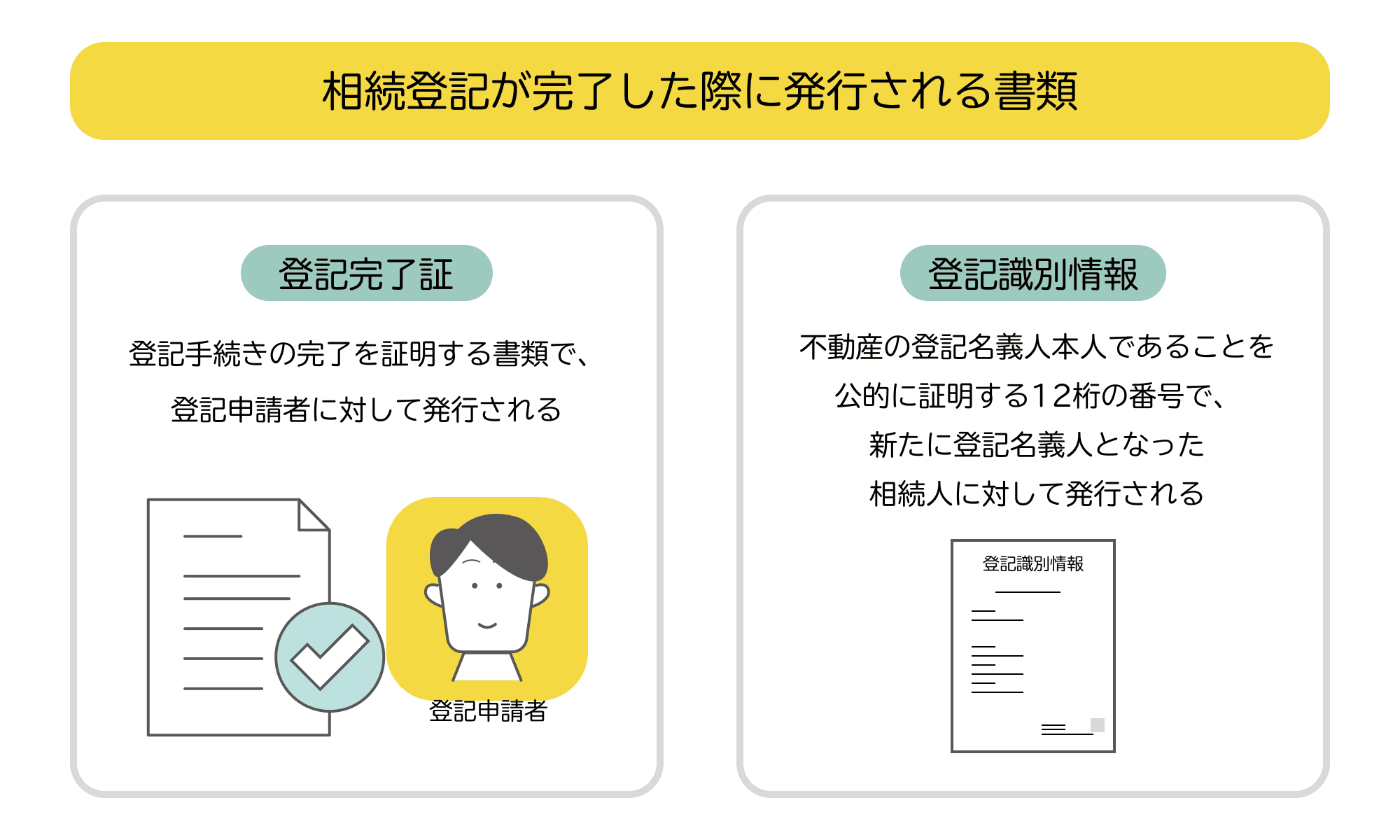

審査にかかる時間は通常1週間から10日程度ですが、状況次第ではそれ以上に時間がかかることがあります。申請内容に問題がなければ登記が完了し、登記上の名義人が相続人に変更される流れです。登記が完了した際には、登録完了証と登記識別情報が発行されます。

相続登記が完了した際に発行される書類を示した図解。登記完了証と登記識別情報が発行される

相続登記が完了した際に発行される書類を示した図解。登記完了証と登記識別情報が発行される

5. 共有名義の相続登記にかかる主な費用と税金

共有名義の相続登記には、主に以下の費用と税金がかかります。

- 必要書類の取得費用:数千円から1万円程度

- 登録免許税:固定資産税評価額 × 0.4% × 持分割合

- 司法書士への報酬(任意):5万円から15万円程度

ここからは、それぞれの費用について1つずつ詳しく解説していきます。

5-1. 必要書類の取得費用│数千円から1万円程度

相続登記の申請に必要となる書類の取得には、1通あたり数百円程度の費用がかかります。費用は書類や自治体によって異なるため、今回は東京都目黒区のケースを参考に各取得費用をまとめました。

- 戸籍謄本:1通450円

- 除籍謄本・改製原戸籍:1通750円

- 住民票・除票:1通300円

- 印鑑登録証明書:1通300円

- 固定資産評価証明書:1通400円(2件目以降は100円)

- 登記事項証明書(登記簿謄本):書面請求の場合は1通600円(オンライン請求・送付の場合は520円│オンライン請求・窓口交付の場合は490円)

相続人が配偶者と子供だけという一般的なケースであっても、すべての書類を揃えるのに合計で数千円から1万円程度の費用がかかります。詳しい費用は、お住まいの市役所・区役所にて確認してみてください。

5-2. 登録免許税│固定資産税評価額 × 0.4% × 持分割合

登録免許税とは、登記や登録、特許などを申請する際に課される国税です。相続を原因とする所有権移転登記を申請する場合の登録免許税は、「固定資産税評価額×0.4%」で算出できます。

相続した不動産を共有名義として相続登記する場合は、各共有者が自身の持分割合に応じた税額をそれぞれ負担するのが原則です。そのため、各共有者が負担すべき税額は「固定資産税評価額×0.4%×持分割合」となります。

たとえば、不動産の固定資産税評価額が5000万円、持分割合が2分の1である場合、登録免許税は10万円となります。

5000万円×0.4%×2分の1=10万円

固定資産税評価額は、毎年4月頃に届く固定資産税の納税通知書に同封されている課税明細書で確認できます。

5-3. 司法書士への報酬(任意)│5万円から15万円程度

相続登記の申請を司法書士に依頼した場合は、司法書士への報酬も発生します。司法書士への報酬は法律で定められていないため、依頼先の事務所や不動産の所在地、依頼内容などによって変動しますが、登記1件あたり5万円から15万円程度が目安です。

司法書士への依頼は任意であるため、相続登記を自力で行えば司法書士への報酬は発生しません。しかし、相続登記は専門的な知識や経験が求められる手続きで、一般の個人にとっては難易度が高いため、不安であれば司法書士に依頼することをおすすめします。

司法書士への相続相談をお考えの方へ

- 初回

無料相談

- 相続が得意な

司法書士

- エリアで

探せる

6. 共有名義の相続登記を申請できる人は遺産分割の方法で異なる

共有名義の相続登記は、相続人であれば誰でも申請できるわけではありません。相続後にどのような方法で不動産を取得するかによって、以下のように申請できる人が変わります。

- 法定相続:相続人のうち一人が単独で申請できる

- 遺産分割協議や遺言の内容に従う:不動産を取得する相続人だけが申請できる

法定相続分どおりに登記する場合は、他の相続人からの同意は不要です。相続分の割合も法律で定められているため、比較的手続きがスムーズに進むでしょう。

一方、遺産分割協議や遺言の内容に従って登記する場合は、不動産を取得する相続人だけが申請できます。たとえば、長男と母親が不動産、次男が貯金を相続すると合意している場合は、弟が登記申請を行うことはできません。

7. 共有名義で相続登記をするメリットとデメリット

ここでは、不動産を複数人で相続した場合に生じる共有名義のメリットとデメリットを紹介します。単独で相続する場合とは異なり、共有名義ならではのメリット・デメリットがあるため、相続で共有名義になりそうな状況の方はそれぞれ把握したうえで相続するか決めることをおすすめします。

7-1. メリット|負担の分散・公平性担保

共有名義で相続登記するメリットとしては、主に以下の2つが挙げられます。

不動産の所有者には、固定資産税や管理費、修繕費などの金銭的な負担や、不動産を適切に管理する義務が課せられます。単独名義で相続登記した場合、これらの負担は新たに所有者となった相続人が1人で背負わなければなりません。

一方、共有名義で相続した場合は、共有者全員が持分割合に応じてそれぞれ負担するのが原則であるため、1人あたりの負担を軽減できます。

また、共有名義で相続することで遺産分割の公平感を保ちやすくなります。共有名義で相続する場合、法定相続分に従って相続登記すれば、特定の相続人が有利になったり不利になったりすることがありません。不動産以外の遺産がほとんどない状況でも、相続人同士で公平性を保ちやすくなるため、遺産分割協議も比較的スムーズに進みやすくなります。

7-2. デメリット|自由に売却できない・トラブルの種

共有名義の相続登記には上記のようなメリットがある一方で、以下のようなデメリットもあります。

- 不動産を自由に売却・活用できない

- 将来的に共有者が増え、権利関係が複雑になることでトラブルの種になる

- 共有物分割請求訴訟を起こされるリスクがある

共有名義の不動産は、正式な所有者であっても自由に売却・活用できません。賃貸契約の締結・賃料の徴収などの管理行為や、売却・増改築、大規模なリフォームなどの変更行為を実施する場合は、他の共有者から同意を得る必要があります。

必要な同意を得られない場合は、不動産の活用や売却が行えないため、将来的に不動産を有効活用できないまま、コストだけが発生し続ける状況に陥る可能性もあるのです。

また、共有名義での相続が繰り返されると、そのたびに共有者が増え、さらに権利関係が複雑になります。共有者が増えると、不動産の活用や売却などの意思決定がさらに困難になり、相続登記の手続きも煩雑化するケースも多いです。

さらに、共有名義での相続登記は、将来的に他の共有者から共有物分割請求訴訟を起こされるリスクもあります。共有物分割請求訴訟では、裁判所の判決によって不動産の分割方法が決まるため、共有者が望まない分割方法が命じられる可能性もあります。

共有名義での相続登記にはこのようなデメリットがあるため、相続しても住む予定や活用する見込みがない場合は、売却を検討してはいかがでしょうか。

なお、不動産全体を売却するには共有者の同意が必要と説明しましたが、自分の共有持分だけであれば、単独で売却できます。

ただし、共有持分は一般の買主から敬遠されやすいため、専門の買取業者に相談するのが一般的です。専門業者であれば、共有関係の整理や残る共有者との対応も含めてサポートしてくれることも多いため、売却を検討している方は早めに相談しておくとよいでしょう。

8. 共有名義の相続登記に関するよくある質問

Q. 相続以外で共有名義の登記が必要になるケースはありますか?

相続以外で共有名義の登記が必要になる主なケースとしては、「複数人で資金を出し合って不動産を共同購入した場合」「不動産の所有権の一部を贈与した場合」「共有持分を他の共有者や第三者に売却・贈与した場合」「共有持分を放棄した場合」などが挙げられます。

Q. 行方不明や忙しい相続人がいても相続手続きはできますか?

相続手続きは相続人全員が共同で進めるのが原則ですが、行方不明や忙しい相続人がいる場合でも、適切に対処すれば手続きを進められます。行方不明の相続人がいる場合は、家庭裁判所に不在者財産管理人の選任を申し立てるのが一般的です。

行方不明になってから一定期間(通常は7年)経過している場合は、失踪宣告を申し立てる方法もあります。これらの法的手続きを行えば、行方不明の相続人がいない状態でも、遺産分割協議や相続登記などの手続きが進められるようになります。

仕事や介護などで忙しく、遺産分割協議への参加や登記申請に行く時間が取れない場合は、他の相続人や第三者に代理人となってもらうことで手続きを進められます。相続手続きは非常に煩雑であるため、弁護士や司法書士などの専門家に依頼するのが得策です。

9. まとめ|共有名義の相続登記に不安なら司法書士に相談を

被相続人が所有していた不動産を複数人で相続する場合は、共有名義として相続登記を速やかに申請することが重要です。相続登記を申請しないと、不動産の所有権を法的に主張できないため、不動産の売却や賃貸などが行えません。

そのままの状態で相続が繰り返し発生すると、さらに権利関係が複雑化し、最終的には所有者不明土地となってしまう深刻なリスクがあります。

また、相続登記は2024年4月1日から法律で義務化されており、正当な理由なく期限までに申請しないと10万円以下の過料が科される恐れもあります。もし、共有名義の相続登記について不安や疑問があれば、専門家である司法書士に相談することも検討してください。

(記事は2025年12月1日時点の情報に基づいています)

【PR】「訳あり不動産」の相談は、クランピーリアルエステートへ

クランピーリアルエステートは、底地や共有持分、再建築不可物件といった、いわゆる訳あり物件を専門的に取り扱う不動産企業。これまでに培ったノウハウと、不動産専門の弁護士や税理士などの全国ネットワークを活かし、問題を解決します。

お問い合わせ先

電話:0120-479-831

詳しくはこちらへ